发表时间: 2023-12-18 │ 点击数:

【前言】

年关将至,“钢材冬储”再次成为市场热议的话题。回顾近三年冬储情况,我们认为:1. 次年需求预期是锚定贸易商今年冬储的核心前提;2.在明年预期较差的情况下,绝对价格高位抑制贸易商冬储意愿。

据此,我们认为今冬明春地产持续寻底,基建投资增速维持导致明年钢材需求增量空间有限。在明年钢材需求预期差强人意的背景下,考虑到12月螺纹均价高于全年均值(12月螺纹均值4044元/吨,全年均值3922元/吨),且如果冬储价格维持4000元/吨的高位难以回调,预计今年仍以协议量冬储为主,主动冬储的意愿或有所下降,整体冬储量或略低于近三年水平。主要有以下三点原因:

1. 房地产行业仍处于寻底阶段。在政策端对楼市的利好频出下,10月房地产销售数据小幅回暖,但11月销售数据再次降温。从房地产的传导路径来看,如果房屋销售回暖后马上传导至房企拿地,从拿地后到新开工仍需六个月左右时间。也就是说在不考虑房企债务情况下,即使12月房屋销售企稳且开始趋势性反弹,传导至新开工面积同环比好转,螺纹需求回升也要在明年的下半年体现。

2. 化债仍为明年财政发力的重点,对于基建投资增量不宜有过高期待。据IMF估算口径,截至2022年底地方政府显性债务35万亿,隐性债务约50万亿,合计债务近85万亿。而截至12月5日,特殊再融资债券发行规模达1.37万亿,其中有一部分将用于偿还拖欠款。从数据可以看出,目前地方债务风险依然较大,还债压力不减。这也表明化债仍为明年财政发力的重点,对于基建投资不宜有过高期待。

3. 从价格的角度看,目前新疆、东北和内蒙等地少数钢厂发布冬储价格普遍偏高,贸易商接受程度有限。以东北出冬储政策钢厂为例,螺纹冬储价格为4000元/吨。而截至12月15日,东北主流市场沈阳的普遍市场价为3900-3950元/吨。此外贸易商冬储还需要考虑成本问题,成本一般包括仓储和资金利息两个方面,若按照出入库30元/吨和两个月左右的资金利息60-70元/吨计算,贸易商冬储成本要再增加100元/吨左右。如果按照4000元/吨的冬储价格再加上100元的成本,那么意味着明年旺季价格在4100元/吨以上,贸易商才有利润空间。

【正文】

年关将至,“钢材冬储”再次成为市场热议的话题。随着12月初新疆钢厂冬储计息政策出台,今年的冬储拉锯战正式拉开序幕。从农历时间来看,与往年开始时间基本一致(春节前9-10周)。新疆和东北地区由于天气原因导致冬储政策出台较早,其他地区多数钢厂的冬储政策集中在春节前三至六周公布,预计今年冬储政策集中出台时间与往年相同。

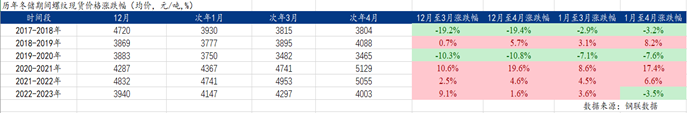

根据近六年冬储期间现货价格涨跌情况来看,其中四年春节后月均价格(次年三、四月份)较春节前月均价格(12月和次年1月)上涨,但从绝对价格涨幅来看,仅2020-2021年涨幅超过10%,其他三年涨幅均值在3.9%。考虑到贸易商的冬储成本(利息、仓库出入库费用等),利润空间相当有限,这也是为什么近几年贸易商主动冬储的情况逐年递减。

那么影响贸易商是否进行主动冬储的条件是什么?今年的冬储情况怎么样?

一、次年需求预期是锚定贸易商当年冬储的核心,价格和库存其次

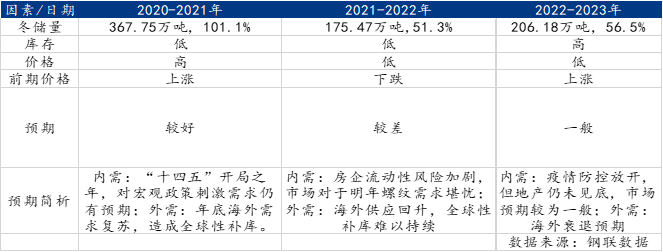

由于每年贸易商的冬储量没有绝对指标,集中出台冬储政策时间和螺纹社库累库时间基本一致,我们以春节前六周至春节前一周华东地区螺纹社库的累库幅度作为冬储量的参考指标。从近三年的累库幅度看,2020-2021年贸易商冬储量最大,2021-2022年和2022-2023年冬储量均偏少。通过回顾近三年的冬储情况,我们认为:1. 次年需求预期是锚定贸易商今年冬储的核心前提。2.在预期较差的情况下,绝对价格高位抑制贸易商冬储意愿。

2020年内外需共振推动黑色商品价格快速上涨,截至年底螺纹价格已远高出年内均值水平(12月螺纹价格均值4287元/吨,而全年均值 3716元/吨),且华东地区主流冬储价格4250元/吨同样高出市场心理价位。但由于2021年作为“十四五”规划开局之年,市场对于财政和货币政策刺激仍有较高预期。叠加海外需求复苏已有体现,价格高位的情况下贸易商冬储意愿依旧浓厚。据Mysteel小样本数据显示,螺纹社库节前六周至节前一周累库368万吨,涨幅101.1%。

2021年四季度房企流动性风险加剧叠加年末疫情扰动加剧,导致螺纹需求持续处于历史同期低位,价格大幅下滑至全年低位(12月螺纹均价4832元/吨低于2021年全年均价 5045元/吨)。华东地区主流冬储价格4450元/吨较12月均价也有明显下滑。但市场认为国内地产下行所带来的需求缺口难以填补,且疫情扰动仍在;海外随着供应端恢复,全球性补库带动的出口需求难以持续。悲观预期下,即使冬储价格和社库处于偏低水平,贸易商冬储情绪仍然较差。据Mysteel小样本数据显示,螺纹社库节前六周至节前一周累库175万吨,涨幅51%。

2022年末由于疫情防控政策放开及对明年需求恢复的预期较好导致多头资金大幅进场拉涨期货盘面价格,现货价格跟随上涨,但绝对量仍低于年内均值水平(12月螺纹均价3940元/吨,全年均值4397元/吨)。2022年市场期待的房地产触底反弹始终没有出现,基建成为经济增长的重要抓手。需求结构性的转变导致市场对于明年需求的不确定性增加,且华东地区主流冬储价格(3950元/吨)远超市场心理预期(3300-3500元/吨):贸易商恐高心理加重叠加库存难以消化导致冬储补库情况较差。据Mysteel小样本数据显示,2022-23年螺纹社库节前六周至节前一周累库206万吨,涨幅57%。

通过近三年冬储情况分析,我们发现对次年的需求预期是影响贸易商冬储的核心因素,在市场对明年预期普遍看好的情况下,即使价格上涨至年内高位,贸易商冬储情绪依然高涨。而在预期一般或较差的情况下,即使价格处于年内低位水平,贸易商冬储的心理仍较为谨慎,囤货的情况并不明显。

二、明年预期差强人意,冬储价格维持高位:今年冬储绝对量或低于近三年

据此,我们认为今冬明春地产持续寻底,基建投资增速维持导致明年钢材需求增量空间极为有限。在明年预期差强人意的背景下,考虑到12月螺纹均价高于全年均值(12月螺纹均值4044元/吨,全年均值3922元/吨),且冬储价格持续保持高位的情况下,预计今年仍以协议量冬储为主,主动冬储的意愿或有所下降,整体冬储量或略低于近三年水平。主要有以下三点原因:

1. 房地产行业仍处于寻底阶段。据统计局数据显示,截至十月房屋新开工面积累计值同比下降23.7%,虽较去年同期37.8%的降幅有所收窄,但下跌趋势并未改变。新开工面积仍处于下跌过程中,这就导致施工面积降幅扩大。据统计局数据显示,截至十月房屋施工面积累计值同比下降7.4%,较去年同期5.7%的降幅有所扩大。在政策端对楼市的利好频出下,10月房地产后端销售数据小幅回暖,但11月销售数据再次降温。据30城大中城市商品房成交面积数据显示,11月环比下降7%,同比下降15.2%,同比降幅较10月的2.6%明显扩大。

从房地产的传导路径来看,如果房屋销售回暖后马上传导至房企拿地,从拿地后到新开工仍需六个月左右时间。也就是说在不考虑房企债务情况下,即使12月房屋销售企稳且开始趋势性反弹,传导至新开工面积同环比好转,螺纹需求回升也要在明年的下半年体现。

2. 化债仍为明年财政发力的重点,对于基建投资不宜有过高期待。今年在七月的政治局会上,针对地方债务问题定调“有限防范化解地方债务风险,制定实施一揽子化债方案”。随后各地政府开始以发行特殊再融资债券为开头的一系列财政动作和货币政策,旨在化解地方存量债务为核心的一些列政府财政风险。据IMF估算口径,截至2022年底地方政府显性债务35万亿,隐性债务约50万亿,合计债务近85万亿。而截至12月5日,特殊再融资债券发行规模达1.37万亿,其中有一部分将用于偿还拖欠款。从数据可以看出,目前地方债务风险依然较大,还债压力不减。这也表明化债仍为明年财政发力的重点,对于基建投资不宜有过高期待。

3. 目前新疆、东北和内蒙等地已有少数钢厂发布冬储政策,但冬储价格普遍偏高,贸易商接受程度有限。以东北出冬储政策钢厂为例,螺纹冬储价格为4000元/吨。截至12月15日,该钢厂同规格螺纹的市场价为4050元/吨,而东北主流市场沈阳的普遍市场价为3900-3950元/吨。此外贸易商冬储还需要考虑成本问题,成本一般包括仓储和资金利息两个方面,若按照出入库30元/吨和两个月左右的资金利息60-70元/吨计算,贸易商冬储成本要再增加100元/吨左右。如果按照4000元/吨的冬储价格再加上100元的成本,那么意味着明年旺季价格在4100元/吨以上,贸易商才有利润空间。在明年预期一般的情况下,冬储价格较高导致贸易商囤货意愿明显降低。

从钢厂公布的冬储政策上看,今年钢厂自储意愿较弱。由于去年年底钢厂对今年需求预期较为看好,自储情况比较普遍。以山西地区为例,但节后旺季需求不及预期叠加海外银行危机,价格迅速下跌导致库存难以去化,钢厂面临现金流压力只能被迫减产。吸取去年经验教训,今年钢厂自储意愿较为薄弱。虽然目前给出的冬储价格普遍偏高,但钢厂从其他政策上给予优惠。以内蒙地区钢厂为例,增加套期保值服务(钢厂提供资金,但套保数量不超过已结算货物总量的80%)来吸引贸易商购买。

(文章来源:我的钢铁)